銀行の三大業務とは

銀行の業務は預金、貸出、為替が中心で、銀行の三大業務と言われています。これに各種のサービスが付随して様々な業務が存在します。

預金業務について

預金には預金者がいつでも引き出せる流動性預金と、原則的に満期まで引き出すことができない定期性預金があり、それぞれ金利に違いがあります。

流動性預金は運用可能期間が短いため金利が低く、定期性預金は預け入れ期間内は運用に回せるため、比較的高金利になります。

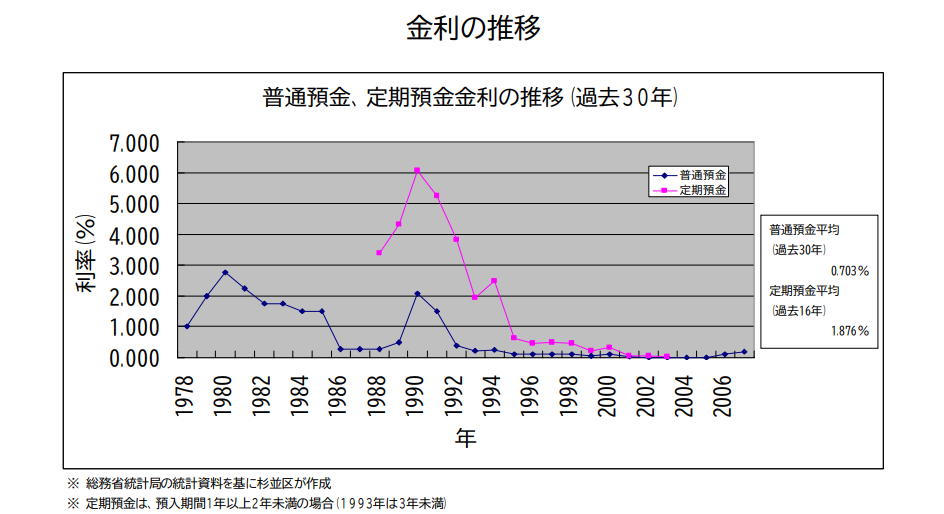

短期の資金運用よりも長期の資金運用の方が利率が高くなるので、長期間利用しない余裕資金があれば定期預金に回すことが一般的でしたが、近年では低金利のため定期預金を利用すること自体に意味がなくなりつつあります。

下記の金利推移は円預金の金利の推移を纏めたものです。1990年代前半までは2%以上の金利がついていたので、定期預金で預金していればほとんどリスクがなく、資産運用ができましたが現在大手銀行では1年間の定期預金利率は0.002%程度で、運用するメリットがほとんどなくなっています。

貸出業務は銀行業務の利益の源泉

銀行の最大の利益の源泉は資金の貸出による金利収入です。銀行の貸出は企業向けの融資がイメージしやすいですが、個人向けの住宅ローンや教育ローンなども存在します。

貸出については近年の低金利により、銀行の収益は低成長で推移しています。

貸出の金利は、銀行の資金調達金利(TIBOR等)に銀行の利ざやとなるスプレッド部分を加算して決定します。

金利=銀行間調達金利+銀行の利ざや となります。

メガバンクでは大企業など信用力の高い企業を中心に無担保、無保証で貸出を行うことが多く、地方銀行など地域金融機関では中堅中小企業を中心に保証協会融資も多く取り扱われています。

保証協会融資とは信用力の低い企業が銀行などから融資を受ける場合に、保証協会(公益法人)が債務を保証するものです(債務不履行の際に保証協会が、借入人の代わりに返済します)。銀行にとっては回収不能の心配がなく、借り入れる側も低金利で融資を受けられるメリットがあります(借り入れ側としては保証料を支払う必要がある点はデメリットです)。

融資の際は、借入人の信用力に応じて保証や担保を設定します。

保証は借入人が返済不能となった際に代わりに返済する人を設定するもので、法人向けの貸出では社長やオーナーを設定することが一般的です。

担保は不動産など売却によって返済原資を賄うもので、例えば住宅ローンでは融資対象の住宅(不動産)の土地・建物を担保設定することが一般的です。返済不能となった際は担保に設定した不動産を売却して借入の返済に充てます。

保証や担保は必ずしも設定する訳ではなく、例えば信用力が高い上場企業では保証や担保を設定しないことが一般的です。

また、長く続く低金利時代が影響し、貸出だけでは収益が確保しづらくなっていきています。銀行間の競争も激しく、低採算の貸出が多く行われていましたが、ここ数年では採算が確保できるようなスプレッドの確保や採算の高い貸出を優先する流れも多くみられます。

為替ビジネスとは

為替は送金や振込のことで資金移動に資する銀行のサービス業務です。利息や金利ではなく手数料がサービスの対価となります。

振込手数料やATMの現金引出手数料などが為替業務の対価となります。

預金や融資は低金利の状況により、伸び悩んでいますが、為替業務による収益は金利情勢や借入人の信用力低下などの外部環境に関係なく一定しているため、収益は安定しています。

その他フィービジネスが重要視されていく

預金と融資は景気の良し悪しに左右される一方で、非金利ビジネスの強化が銀行の課題になっています。

個人向けには投資信託や保険の販売による手数料が収入源の一つとなっています。低金利により定期預金等では金利収入がほとんど見込まれず、預金だけではインフレによって資産が目減りしてしまうため「貯蓄から投資へ」と変わりつつあり、投資・運用の情報提供から商品販売に繋げる動きが増えています。

法人向けには為替ヘッジなどのデリバティブ取引やシンジケートローン(協調融資)における銀行間の調整にかかる手数料、企業買収にかかるアドバイザリー手数料などのの収受が非金利収益にあたります。また、グループ企業を活用したコンサルティングビジネスや不動産ビジネスの取り込みなどにより、銀行グループ全体で収益確保に繋げています。

まとめ

銀行の三大業務は預金・貸出・為替ですが、近年では金利が低水準で推移していることから収益確保が難しく、銀行ではデリバティブや融資に付随する手数料収入などの獲得を目指す、非金利収益の拡充が強化されている実情があります。

コメント